近年來,私募股權投資基金呈現出強勁的發展勢頭。合適的運作模式是保證私募股權投資長期穩定運作的核心,而有限合伙制私募股權投資基金備受投資者青睞。

一、有限合伙制度的自身優勢

1990年代初,兩起訴訟成為美、英兩國有限責任合伙法誕生的直接導火索。

在美國得克薩斯州達拉斯,某律師行的一位合伙人卷入了當地的一家儲貸協會欺詐糾紛,負責收拾殘局的聯邦存款保險公司對該所遍及各地的上百名合伙人提起訴訟,要求共同承擔巨額賠償。

在英國,一家歷史悠久的會計師行BDO Binder-Hamly因一單審計業務中的執業過失被判決賠償6500萬英鎊。由于該事務所的職業保險金只有3100萬英鎊,剩余3400萬英鎊的缺口就由該所的150余位合伙人共同承擔。

1991年,美國得克薩斯州的律師推動州議會修改《合伙法》,免除合伙人對其他合伙人的執業活動引發的侵權之訴承擔連帶賠償責任,切斷了傳統合伙下合伙人之間的連帶責任。這一規則迅速為美國其他州接受,免除連帶責任的范圍也從侵權責任擴大到合同責任。

在英國,2000年議會通過了《有限責任合伙法》,直接創設出“有限責任合伙”這一新的組織形態,與“公司”、“合伙”形式并列。它具有合伙的內部組織結構和稅負地位,但又具有公司的有限責任。受此影響,英聯邦中的許多國家和地區也都引入了有限責任合伙制。

我國《合伙企業法》第二條第三款規定:“有限合伙企業由普通合伙人和有限合伙人組成,普通合伙人對合伙企業債務承擔無限連帶責任,有限合伙人以其認繳的出資額為限對合伙企業債務承擔責任。”

有限合伙企業由兩類合伙人組成,即有限合伙人(Limited Partner,簡稱LP)和普通合伙人(General Partner,簡稱GP),有限合伙企業至少應當有一個普通合伙人。有限合伙組織結構和責任形式具有二元性。普通合伙人和有限合伙人共同組成有限合伙,至少有一名普通合伙人與一名有限合伙人,我國法律規定普通合伙人少于一人則有限合伙應解散,若有限合伙人少于一人則應轉換為普通合伙。普通合伙人負責合伙的日常經營,對有限合伙有管理權和決策權,而有限合伙人負責出資,對有限合伙事物有監督權。二元性的結構決定二元性的責任,有限合伙便結合了有限責任和無限責任兩種責任形式。

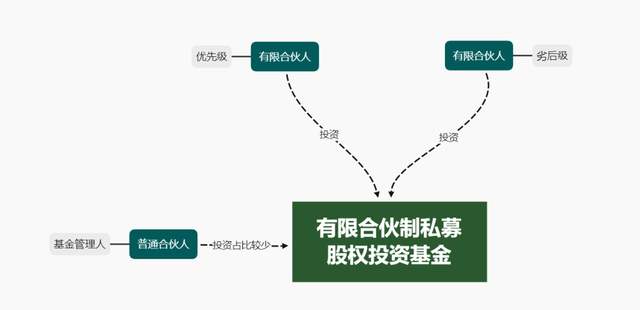

因此,在有限合伙制私募股權投資基金中,往往有一位普通合伙人,通常出資占比較少,擔任私募基金管理人,承擔無限連帶責任。有限合伙人為投資者,負責合伙企業的大部分出資,并以其出資額對外承擔有限責任。有時有限合伙制私募股權投資基金中會設計優先劣后結構,約定優先級有限合伙人及劣后級有限合伙人,并在收益分配順序上約定優先級在劣后級之前分配。

二、有限合伙制適用于私募股權投資基金的優勢

私募股權基金起源于美國20世紀中葉,盛于末期。作為現代企業制度體系的一部分,有限合伙在私募股權投資行業之所以具有旺盛的生命力,主要是因為有限合伙有其獨特的優勢。

(一)有限合伙組織結構和責任形式具有的二元性促使其兼有公司和普通合伙的長處

設立程序簡單、設立成本較小,投資者和管理人分工明確,一個負責出資,一個負責管理。投資者負責投入大量資金,以出資額承擔有限責任,不干預基金管理。管理人全面負責企業的運營和決策,要是不盡責的話便要落實無限責任。這就給管理人預留了充分發揮專業技能的空間,實現了人力資本與貨幣資本的有機結合。這樣的制度設計恰好滿足了風險投資機構低成本組建的經濟需要。而且有限合伙的有限責任也擴大了其融資能力,有限責任極大地降低了有限合伙人的責任負擔,使得有限合伙人的投資風險降到了可控制、可承受的范圍內,充分的調動了投資者的積極性。與公司相比,有限合伙的資合性和有限責任兩大特征使得有限合伙具有不弱于公司的融資功能。

(二)有限合伙制私募股權基金更為強調意思自治,適度監管

有限合伙制私募股權基金是有限合伙人和普通合伙人在平等、自由和意思自治的情況下達成的合伙協議為規則的企業,合伙協議集中體現了各合伙人之間的合意,是各合伙人協商的結果。一方面,各合伙人在協商的過程中根據各自的利益訴求,經過充分博弈后,各自履行義務、行使權利、承擔責任,最終實現基金投資獲取利潤的目的;另一方面,法律法規的適度監管促使了企業對內治理、對外投資更加靈活。

(三)可控制基金管理者道德風險

首先在出資方面,普通合伙人通常會先出資到位,普通合伙人承擔無限責任也決定其利益與實際基金緊密相關,所以其不大會出現道德風險問題。其次在約束方面,有限合伙協議中會要求對于有關投資的特別約定,如不能對于同一家企業投資超過一定比例,超過一定比例投資需要經過什么決策程序,比如成立投資委員會,則使基金管理者道德風險變得更加可控。所以,有限合伙制度能夠相對靈活方便地解決管理者風險問題。

遠觀未來,有限合伙制的結構設計與股權投資基金具有高度契合性,它所蘊含的合伙文化更是私募股權投資基金基業長青的靈魂。但有限合伙制私募股權投資基金中仍存在很多問題及不足,我們下期詳談。